2016年“并”不平凡,中國遠(yuǎn)洋與中國海運(yùn)、達(dá)飛輪船與東方海皇、赫伯羅特與阿拉伯輪船以及日本三大班輪公司的集運(yùn)業(yè)務(wù)整合……不論是實(shí)踐過的還是預(yù)期中的,也不論是合并還是吞并,其客觀結(jié)果都是行業(yè)集中度得到顯著提高,且留給貨主的選擇面日趨收窄——這在相當(dāng)程度上幫助運(yùn)價(jià)維持在合理區(qū)間。可問題是在全球貿(mào)易增長不利且今年集運(yùn)運(yùn)力大幅增長的雙重利空因素下,單靠行業(yè)集中度來撐住集運(yùn)這個盤子還是略顯掙扎的。

既然提高行業(yè)集中度算是邁向景氣的一條路徑,那要不要再“集中”些?可是經(jīng)歷去年瘋狂并購后,今年還剩多少可以鯨吞的目標(biāo)?

值得注意的是,根據(jù)截至2月1日的Alphaliner數(shù)據(jù),目前全球班輪公司運(yùn)力排名中第17位(萬海航運(yùn))以后的班輪公司市場份額均不足1%,而巨頭們則顯得biggerthan bigger。由此我們能看到的現(xiàn)狀是區(qū)內(nèi)班輪公司活得都相對滋潤,而遠(yuǎn)洋班輪公司則較為捉襟見肘——這是與集運(yùn)業(yè)距離創(chuàng)造價(jià)值的本意相違背的。

值得注意的是,根據(jù)截至2月1日的Alphaliner數(shù)據(jù),目前全球班輪公司運(yùn)力排名中第17位(萬海航運(yùn))以后的班輪公司市場份額均不足1%,而巨頭們則顯得biggerthan bigger。由此我們能看到的現(xiàn)狀是區(qū)內(nèi)班輪公司活得都相對滋潤,而遠(yuǎn)洋班輪公司則較為捉襟見肘——這是與集運(yùn)業(yè)距離創(chuàng)造價(jià)值的本意相違背的。

全球班輪公司中運(yùn)力排名第16位的以星航運(yùn)坐擁集裝箱船65艘、約29.88萬TEU,占據(jù)全球班輪市場份額約1.4%。其中,自有船6艘、約2.78萬TEU;租船59艘、約27.10萬TEU,租用運(yùn)力占其總運(yùn)力規(guī)模約90.70%,位居全球前二十大班輪公司之首。據(jù)了解,以星航運(yùn)最近租用的一艘集裝箱船為較新的3600TEU支線型船。

財(cái)務(wù)方面,以星航運(yùn)2016財(cái)年報(bào)虧約1.64億美元,同比重挫約2615%!賬面上雖然令人觸目驚心,但需要說明的是以星航運(yùn)此前完成了一系列包括航線調(diào)整在內(nèi)的自救動作。從趨勢上看,去年三季度以星航運(yùn)較2015年同期減虧約一半,而去年四季度則獲得約460萬美元的微利。綜合2015年的數(shù)據(jù)分析,以星航運(yùn)在2015年三季度出現(xiàn)約2700萬美元的虧損后,財(cái)務(wù)方面未出現(xiàn)過令人信服的拐點(diǎn)——這也就是以星航運(yùn)去年四季度盈利的可貴之處。以星航運(yùn)CEO拉菲·達(dá)涅利將去年四季度的良好表現(xiàn)歸結(jié)為卓有成效的航線規(guī)劃及全局層面的成本降低。

事實(shí)上早在2014年以星航運(yùn)就已經(jīng)“識時務(wù)”地撤出了日后被證明是大泥沼的歐線市場,逐步將泛美航線作為自身的主攻目標(biāo)——只是當(dāng)時的思路不甚明晰。而隨著今年早些時候增開的美西航線,其進(jìn)一步加強(qiáng)在該地區(qū)運(yùn)力影響的目的顯而易見。意料之中的是份額之爭必然帶來運(yùn)價(jià)之爭,以去年為例,以星航運(yùn)全年集裝箱量增長約5.2%(綜合考慮韓進(jìn)海運(yùn)破產(chǎn)等因素,尚屬不錯的成績)。然而去年的綜合平均運(yùn)價(jià)約為902美元/TEU,同比有近兩成的下降,高于行業(yè)平均水平,可以嗅出明顯壓價(jià)提量的氣息。去年四季度,綜合平均運(yùn)價(jià)約為915美元/TEU,較全年平均為高,然而較2015年同期的988美元/TEU尚存較大差距。

誰會對這樣一個以星航運(yùn)感興趣呢?

先看大局,“特朗普主義”的思路雖然尚未徹底明確,然而即便“美國優(yōu)先”,以色列作為美國“核心盟友”的地位也毫不動搖。以色列雖然地狹民少,市場潛力有限,然而在特殊的強(qiáng)敵環(huán)伺的環(huán)境中,航運(yùn)安全會較航運(yùn)價(jià)值在更優(yōu)先的位置。以星航運(yùn)曾是受2008年全球金融危機(jī)沖擊最早也是最嚴(yán)重的班輪公司之一,2013年完成約30億美元的資產(chǎn)重組,股權(quán)結(jié)構(gòu)分崩離析,有船東在意愿尚不明確的前提下被債轉(zhuǎn)股。即便在這樣堪憂的情況下,以色列政府仍長期對以星航運(yùn)控股。

再看商譽(yù),2013年的重組給以星航運(yùn)的商譽(yù)曾帶來較嚴(yán)重的負(fù)面影響。《航運(yùn)交易公報(bào)》記者也曾“有幸”享受過以星航運(yùn)的服務(wù),但就這若干次服務(wù)而言,可以說是不敢恭維……唯一值得稱道的是以星航運(yùn)的運(yùn)價(jià)一直都是相對較廉價(jià)的。

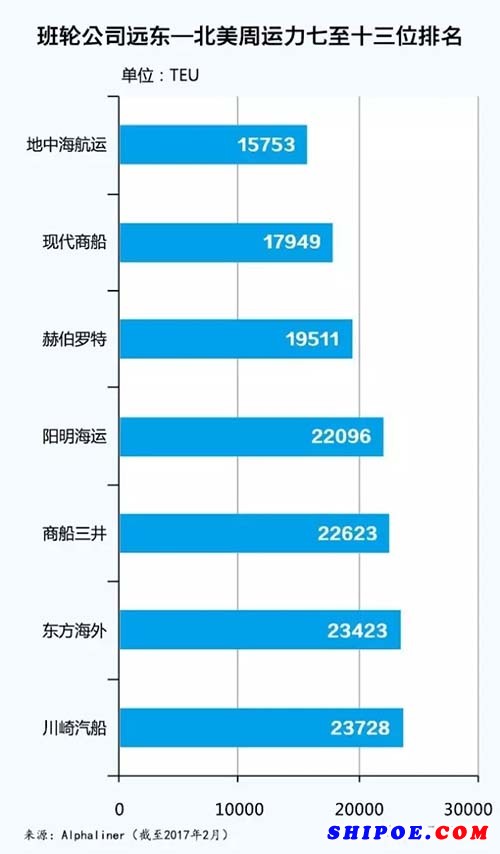

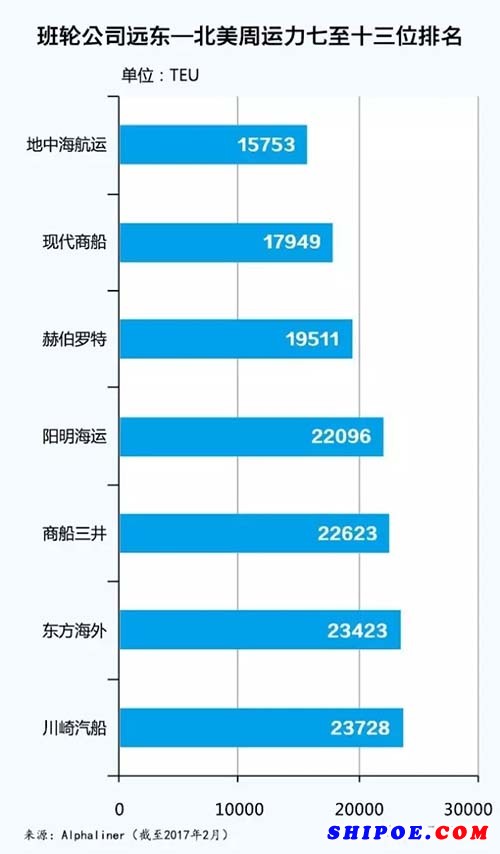

接著看市場份額,Alphaliner2月份報(bào)告顯示,以星航運(yùn)在遠(yuǎn)東—歐洲航線的周運(yùn)力投入上已經(jīng)跌出前15位。航線調(diào)整后,其在遠(yuǎn)東—北美航線的周運(yùn)力投入上緊隨地中海航運(yùn)之后,位居第14位;運(yùn)力規(guī)模較排名其后的阿拉伯輪船多54.71%——遠(yuǎn)東—北美航線上位居7~13位的班輪公司運(yùn)力規(guī)模差距并不明顯,故以星航運(yùn)的市場份額對于吞并方來說顯得尤其重要(見圖)。 最后看對象,以星航運(yùn)的收購方不出意外的話會來自2M,而地中海航運(yùn)的可能性大于馬士基航運(yùn)。第一,以馬士基航運(yùn)的前幾次收購來說,其對商譽(yù)的考量還是放在較為靠前的位置,以星航運(yùn)在這方面有所欠缺;第二,不論是馬士基航運(yùn)還是地中海航運(yùn),此前都在美線資產(chǎn)收購上有所斬獲,若地中海航運(yùn)對以星航運(yùn)收購,那么提升的將不僅僅是份額,而是聯(lián)動和更多的可能性;第三,地中海航運(yùn)與以星航運(yùn)的經(jīng)營策略上有類似之處,且此前有報(bào)道稱兩家的深度協(xié)作已有成功案例。

最后看對象,以星航運(yùn)的收購方不出意外的話會來自2M,而地中海航運(yùn)的可能性大于馬士基航運(yùn)。第一,以馬士基航運(yùn)的前幾次收購來說,其對商譽(yù)的考量還是放在較為靠前的位置,以星航運(yùn)在這方面有所欠缺;第二,不論是馬士基航運(yùn)還是地中海航運(yùn),此前都在美線資產(chǎn)收購上有所斬獲,若地中海航運(yùn)對以星航運(yùn)收購,那么提升的將不僅僅是份額,而是聯(lián)動和更多的可能性;第三,地中海航運(yùn)與以星航運(yùn)的經(jīng)營策略上有類似之處,且此前有報(bào)道稱兩家的深度協(xié)作已有成功案例。

綜上所述,地中海航運(yùn)是以星航運(yùn)最大可能的潛在買家。然而作為以色列航運(yùn)安全的保障,建立在商業(yè)因素之上的其他因素還有很多——一切都需要結(jié)合以星航運(yùn)今后若干季度的運(yùn)作情況來看。

目標(biāo)二:東方海外 在全球班輪公司運(yùn)力排行榜上,東方海外雄踞第9位。東方海外營運(yùn)集裝箱船94艘、約56.42萬TEU。其中,自有船54艘、約41.07萬TEU;租船40艘、約15.45萬TEU,租用運(yùn)力占其總運(yùn)力規(guī)模約27.38%。另有6艘2萬TEU型船、約12.66萬TEU待交付。

在全球班輪公司運(yùn)力排行榜上,東方海外雄踞第9位。東方海外營運(yùn)集裝箱船94艘、約56.42萬TEU。其中,自有船54艘、約41.07萬TEU;租船40艘、約15.45萬TEU,租用運(yùn)力占其總運(yùn)力規(guī)模約27.38%。另有6艘2萬TEU型船、約12.66萬TEU待交付。

東方海外在遠(yuǎn)東—歐洲及遠(yuǎn)東—北美航線的周運(yùn)力投入排名上分別位居第10和第8位,其各方面的現(xiàn)實(shí)價(jià)值毋庸置疑。

然而考慮溢價(jià)因素,預(yù)計(jì)該收購案需收購方付出約47億美元,單就這點(diǎn)上來說,風(fēng)傳中的收購尚需多番拉鋸。

綜合判斷市場風(fēng)險(xiǎn)和前景,班輪市場絕非是投資熱土,原有的格局和模式亟待打破——馬士基航運(yùn)的區(qū)塊鏈測試即是一例。集運(yùn)業(yè)的規(guī)模效應(yīng)將越來越成為價(jià)值外因素甚至累贅,革新技術(shù)的運(yùn)用、新理念的切實(shí)履行等軟性因素才會是企業(yè)的未來之路。

既然提高行業(yè)集中度算是邁向景氣的一條路徑,那要不要再“集中”些?可是經(jīng)歷去年瘋狂并購后,今年還剩多少可以鯨吞的目標(biāo)?

目標(biāo)一:以星航運(yùn)

全球班輪公司中運(yùn)力排名第16位的以星航運(yùn)坐擁集裝箱船65艘、約29.88萬TEU,占據(jù)全球班輪市場份額約1.4%。其中,自有船6艘、約2.78萬TEU;租船59艘、約27.10萬TEU,租用運(yùn)力占其總運(yùn)力規(guī)模約90.70%,位居全球前二十大班輪公司之首。據(jù)了解,以星航運(yùn)最近租用的一艘集裝箱船為較新的3600TEU支線型船。

財(cái)務(wù)方面,以星航運(yùn)2016財(cái)年報(bào)虧約1.64億美元,同比重挫約2615%!賬面上雖然令人觸目驚心,但需要說明的是以星航運(yùn)此前完成了一系列包括航線調(diào)整在內(nèi)的自救動作。從趨勢上看,去年三季度以星航運(yùn)較2015年同期減虧約一半,而去年四季度則獲得約460萬美元的微利。綜合2015年的數(shù)據(jù)分析,以星航運(yùn)在2015年三季度出現(xiàn)約2700萬美元的虧損后,財(cái)務(wù)方面未出現(xiàn)過令人信服的拐點(diǎn)——這也就是以星航運(yùn)去年四季度盈利的可貴之處。以星航運(yùn)CEO拉菲·達(dá)涅利將去年四季度的良好表現(xiàn)歸結(jié)為卓有成效的航線規(guī)劃及全局層面的成本降低。

事實(shí)上早在2014年以星航運(yùn)就已經(jīng)“識時務(wù)”地撤出了日后被證明是大泥沼的歐線市場,逐步將泛美航線作為自身的主攻目標(biāo)——只是當(dāng)時的思路不甚明晰。而隨著今年早些時候增開的美西航線,其進(jìn)一步加強(qiáng)在該地區(qū)運(yùn)力影響的目的顯而易見。意料之中的是份額之爭必然帶來運(yùn)價(jià)之爭,以去年為例,以星航運(yùn)全年集裝箱量增長約5.2%(綜合考慮韓進(jìn)海運(yùn)破產(chǎn)等因素,尚屬不錯的成績)。然而去年的綜合平均運(yùn)價(jià)約為902美元/TEU,同比有近兩成的下降,高于行業(yè)平均水平,可以嗅出明顯壓價(jià)提量的氣息。去年四季度,綜合平均運(yùn)價(jià)約為915美元/TEU,較全年平均為高,然而較2015年同期的988美元/TEU尚存較大差距。

誰會對這樣一個以星航運(yùn)感興趣呢?

先看大局,“特朗普主義”的思路雖然尚未徹底明確,然而即便“美國優(yōu)先”,以色列作為美國“核心盟友”的地位也毫不動搖。以色列雖然地狹民少,市場潛力有限,然而在特殊的強(qiáng)敵環(huán)伺的環(huán)境中,航運(yùn)安全會較航運(yùn)價(jià)值在更優(yōu)先的位置。以星航運(yùn)曾是受2008年全球金融危機(jī)沖擊最早也是最嚴(yán)重的班輪公司之一,2013年完成約30億美元的資產(chǎn)重組,股權(quán)結(jié)構(gòu)分崩離析,有船東在意愿尚不明確的前提下被債轉(zhuǎn)股。即便在這樣堪憂的情況下,以色列政府仍長期對以星航運(yùn)控股。

再看商譽(yù),2013年的重組給以星航運(yùn)的商譽(yù)曾帶來較嚴(yán)重的負(fù)面影響。《航運(yùn)交易公報(bào)》記者也曾“有幸”享受過以星航運(yùn)的服務(wù),但就這若干次服務(wù)而言,可以說是不敢恭維……唯一值得稱道的是以星航運(yùn)的運(yùn)價(jià)一直都是相對較廉價(jià)的。

接著看市場份額,Alphaliner2月份報(bào)告顯示,以星航運(yùn)在遠(yuǎn)東—歐洲航線的周運(yùn)力投入上已經(jīng)跌出前15位。航線調(diào)整后,其在遠(yuǎn)東—北美航線的周運(yùn)力投入上緊隨地中海航運(yùn)之后,位居第14位;運(yùn)力規(guī)模較排名其后的阿拉伯輪船多54.71%——遠(yuǎn)東—北美航線上位居7~13位的班輪公司運(yùn)力規(guī)模差距并不明顯,故以星航運(yùn)的市場份額對于吞并方來說顯得尤其重要(見圖)。

綜上所述,地中海航運(yùn)是以星航運(yùn)最大可能的潛在買家。然而作為以色列航運(yùn)安全的保障,建立在商業(yè)因素之上的其他因素還有很多——一切都需要結(jié)合以星航運(yùn)今后若干季度的運(yùn)作情況來看。

目標(biāo)二:東方海外

東方海外在遠(yuǎn)東—歐洲及遠(yuǎn)東—北美航線的周運(yùn)力投入排名上分別位居第10和第8位,其各方面的現(xiàn)實(shí)價(jià)值毋庸置疑。

然而考慮溢價(jià)因素,預(yù)計(jì)該收購案需收購方付出約47億美元,單就這點(diǎn)上來說,風(fēng)傳中的收購尚需多番拉鋸。

綜合判斷市場風(fēng)險(xiǎn)和前景,班輪市場絕非是投資熱土,原有的格局和模式亟待打破——馬士基航運(yùn)的區(qū)塊鏈測試即是一例。集運(yùn)業(yè)的規(guī)模效應(yīng)將越來越成為價(jià)值外因素甚至累贅,革新技術(shù)的運(yùn)用、新理念的切實(shí)履行等軟性因素才會是企業(yè)的未來之路。