放眼浩瀚港股市場,有這么一家上市公司,其深陷巨額虧損漩渦多時,經年資不抵債負重前行,卻又頻獲債權人高抬貴手以債轉股方式絕境求生,微小市值之下時不時就上演牽動人心的劇本,當真是于心酸中又處處透露著一股子頑強勁兒——這說的正是原老牌造船企業、如今棄了老本行改做能源勘探的華榮能源(01101-HK)了。

2018年11月22日深夜,已在經營困局中掙扎了很長一段時日的華榮能源再出新動向:是日,華榮能源通過一則官方公告宣布其計劃就結欠民生銀行(01988-HK)的巨額貸款進行債務處置。

巨額貸款下月到期,華榮能源再計劃處置債務

論起此事的源頭還要從數年前說起。

據悉,在2014年至2015年間,華榮能源旗下附屬公司熔盛重工、熔盛造船及熔燁倉儲分別與民生銀行訂立了三份貸款協議,獲其提供本金額合共約54.87億元(人民幣,下同)的銀行貸款,而華榮能源則為該等貸款協議做擔保。截至2018年11月22日華榮能源公告發表日期,上述銀行貸款中未償還金額共約48.3億元,全部將于今年12月25日到期;壞就壞在,華榮能源的中國附屬公司均無法在各合約到期日前償還該銀行貸款,基于此,民生銀行便要求華榮能源根據擔保償還部分未償還金額31億元。

那么問題就來了,附屬公司們還不起的巨額銀行貸款,難道華榮能源就能還得起了?答案是顯而易見的,早就資不抵債的華榮能源根本拿不出錢來堵這碩大的窟窿,于是只好老調重彈使出近期自身救火的“終極奧義”——債轉股。公司最終透過公告宣布計劃進行債務處置,以通過訂立三方契據及認購協議來償清這31億元的巨額相關債務。

據悉,由于短期內應付的未償還金額巨大,華榮能源與民生銀行一直在討論及協商不同的結算方案,最終雙方達成一致共識,并由華榮能源委聘主要提供資產及交易基礎融資服務的獨立第三方OPASL作為協調人參與該項債務處置計劃。

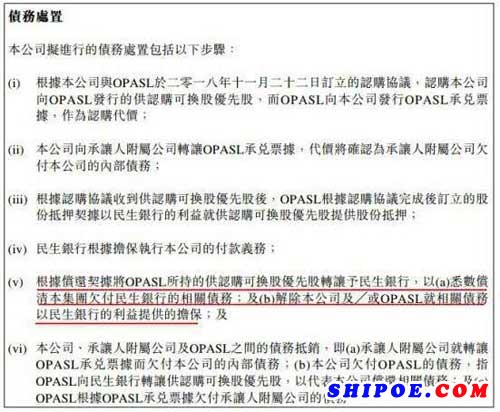

(華榮能源債務處置計劃 來源:港交所)

如上圖所見,此次華榮能源、OPASL及民生銀行的三方債務處置計劃內容包括:華榮向OPASL發行可換股優先股,OPASL則向華榮發行35億元承兌票據作為代價;OPASL以民行的利益就供認購可換股優先股提供股份抵押、民行則根據擔保執行華榮的付款義務;根據償還契據將OPASL所持的供認購可換股優先股轉讓予民行,以悉數償清華榮欠付民行的相關債務,及解除華榮及(或)OPASL就相關債務以民行的利益提供的擔保等。

至于為何最終選擇此種方式來結算與民行間的巨額債務,華榮就指其也是經過了相當審慎周祥的考慮:一方面,由于公司結欠的可換股債券金額巨大,且任何進一步的債務融資都會對華榮的資產負債比率及財務狀況帶來負面影響;同時鑒于相關債務金額巨大,若其向民行發行新股份定將對公司的股權架構有重大且實時的攤薄影響,也對公司及股東整體不利。

如今三方處置計劃的結果則相對已經較為圓滿,一是在認購協議完成后,供認購可換股優先股將根據國際財務報告準則于華榮綜合財務報表中入賬列為權益工具,因此其高負債比率將得以減輕,且華榮的杠桿頭寸將得以改善;二是,鑒于供認購可換股優先股不計息且不會產生任何財務成本,這亦有助減輕華榮的財務負擔。因此,發行供認購可換股優先股符合華榮減輕財務負擔以及改善杠桿及整體財務狀況的目標,確實算是當下最合適的選擇了。

以復興造船工業為理想,高光時刻卻甚為短暫

話說曾經貴為全國最大民營造船企業的華榮,又是緣何一步步走到如今這落魄田地的呢?雖然這故事注定說來話長,但一切終歸還是有跡可循的——華榮故事的開章就是一個曼妙的理想。

時間回到2001年,在某次上海青年企業家協會舉辦的活動中,張志熔與陳強初次相識,其二人在交談中發現了一個共同目標,即致力于復興中國造船工業,并憧憬創建可與世界強手相抗衡的造船企業。懷著這樣的理想抱負,張志熔與陳強為將共同目標付諸行動而展開了系列討論。2004年2月,由張志熔最終控股的熔盛投資成立,主營造船業務,并以創立一家現代化世界一流重工企業為目標;2007年,熔盛投資通過重組將其造船業務轉讓予如今華榮能源的前身中國熔盛重工。2008年3月,熔盛重工交付首艘船舶——這便是其完整造船事業的開端。

當然,除了絕對重心的造船業務之外,熔盛重工在國內亦成立經營附屬公司以從事海洋工程、動力工程及工程機械業務。直到2010年11月19日,熔盛重工順利登陸港股主板上市,作為最終控股股東的張志熔擔任集團董事局主席,其“夢想合伙人”陳強則任集團行政總裁。彼時的熔盛重工已經發展成為全國最大的民營造船企業。

如今回顧那段歷史,得益于全球造船市場的復蘇及中國造船工業的崛起,熔盛重工在發展的前期似乎稱得上是順風順水——其在短時間內作為民營造船企業拿下可觀的市場份額并成功踏入香港資本市場就是明證。然而令熔盛重工始料未及的是,這成功滋味來得竟是如此短暫迅疾如曇花一現。

全球造船市場于20世紀90年代復蘇,2004年以載重噸計算的產量首次超過1975年的高位,并自此持續上升,至2009年的交付量達到破紀錄水平;但2008年第三季開始席卷全球的經濟危機迅速沖擊了行業的發展態勢,其后船舶交付延誤及取消訂單等“后遺癥”一度令造船廠們陷入財政困難。

就是在這樣外部經濟環境和行業市場氛圍的跌宕起伏之間,熔盛重工迎來了短暫的“高光時刻”。2007及2008年,熔盛重工的造船事業仍處于起步階段,公司尚未實現盈利;及至2009年,其總算實現扭虧為盈,并在2010年及2011年實現了連續兩個年度的業績增長。

這幾年成為熔盛重工發展歷程中最為平順的階段,很快,于2012年,公司就掉頭轉虧,并從此深陷虧損泥潭至今,再未能翻身上岸。

連年大額虧損,財務狀況惡化至資不抵債

2012年,國際航運市場表現萎靡,供需失衡態勢進一步惡化,導致全球新造船訂單量下跌至當時近10年以來最低水平。受制于自身支柱業務造船板塊的低迷表現,熔盛重工2012年的業績顯著下滑,不僅收入大跌5成,更由盈轉虧凈蝕5.7億元,自此拉開了其衰敗的序幕。

2013年熔盛重工的表現更令人揪心,年內收入再跌83%至僅13.4億元,與此同時公司年內凈虧損卻同比暴增至86.84億元,這沉重負累猶如泰山壓頂,砸得熔盛重工毫無喘息之機。雖然之后公司虧損數額逐年收窄,但其過往短暫的風光早已一去不復返了。2014年,熔盛重工甚至由于年內撤銷建造合約逾45億元而錄得負收入38億元,而其收入為負的現象也在后來的2016及2017年兩度出現。

更為糟糕的是,隨著主營業務的滑坡和整體業績的潰敗,熔盛重工的財務狀況也逐漸惡化至資不抵債的境地。如下表所示,多年來債臺高筑的熔盛重工資產負債率亦連年走高,至2015年末,其總負債達到303.55億元,總資產則為246.52億元,資產負債率首次超過100%高達123.12%。

此后熔盛重工的資產負債率繼續逐年攀升,截至2018年6月30日,其以總負債344.22億元、總資產223.54億元,將自身資產負債率進一步刷新至153.98%的歷史高位,資不抵債徹底成為深入肌理的頑疾:

轉型+債轉股均未能自救,前路幾何?

當然,在一步步陷入眼前困局的過程中,熔盛重工也曾試圖掙扎過。比如在赴港上市之前,其已經有意識開始布局多元業務,在造船板塊之余拓展了海洋工程、動力工程及工程機械業務,但造船業務始終是其營收和利潤的絕大部分來源。

2012年,熔盛重工開始努力實現轉型升級的戰略,積極轉型為服務于能源公司的綜合性重工企業,以及謀求其產品結構的升級。2014年公司又開始進軍能源板塊,以開發、生產石油和天然氣為戰略部署,謀求拓展能源產業服務鏈的機會:2014年9月熔盛重工完成收購吉爾吉斯項目60%權益,涉及位于中亞地區費爾干納盆地的五個石油開采區塊——透過從事該項目上游石油開采及生產,其成功拓展了能源資源開發業務。2015年3月,熔盛重工正式更名為華榮能源,足見其于轉型一事上的決心。

可惜的是,相較于造船業務引致的大額虧損,華榮能源的能源業務帶來的收益也就是杯水車薪,根本無法拯救集團于水火之中。另一方面,日益高昂的債務壓力也幾乎折斷了華榮的“脊梁”,為此華榮于2016年3月宣布進行系列債務處置,通過債轉股方式將巨額債務轉化為權益資產,這在一定程度上給了華榮喘息的時機,但卻未能從根本上解決問題。

2017年8月21日,華榮能源再次啟動債轉股方式為集團減負,代價是創始人兼原控股股東張志熔從這十數年如一日的理想美夢中抽身退場;2018年10月9日,華榮能源通過公告重磅宣布出售其業績不良,且債務負擔沉重的造船及工程業務,并透露公司于出售事項完成后將主要從事能源勘探及生產業務。這意味著多年前張、陳心下的造船事業理想完全破滅了,并且為了實現這個理想,公司自身付出了沉重的代價。

從過往經驗來看,華榮能源的多番努力也未能解其困局,這一次會不一樣嗎?客觀來講,華榮的前路尚不明朗,但22日晚間再宣布處置債務后,23日華榮能源的股價就漲了8.14%,加之22日先漲了6.2%,似乎這老套路還是引起了市場些許興趣的。盡管如此,剝離了造船業務的華榮能源,能否憑借能源業務翻身還是一個未知數,而未來長路漫漫,華榮要實現逆襲或還將跋涉一段時日。