中國(guó)船舶重工經(jīng)濟(jì)市場(chǎng)研究中心 譚松

2019年第一季度,全球新船訂單成交低迷,市場(chǎng)短周期下行趨勢(shì)已現(xiàn),這主要是航運(yùn)市場(chǎng)尤其是散貨船市場(chǎng)行情慘淡、新船價(jià)格上升、融資利率上漲等因素造成。中國(guó)船企新船接單量超過韓國(guó)船企,再次奪回接單第一的寶座。

市場(chǎng)短周期下行趨勢(shì)已現(xiàn)

新船訂單開年成交慘淡。2019年一季度全球新船成交1426萬載重噸(DWT)、637萬修正總噸(CGT),以DWT計(jì),同比下降54%,環(huán)比下降16%。英國(guó)克拉克松研究公司統(tǒng)計(jì)數(shù)據(jù)顯示,2018年全球新船訂單成交量為8765萬DWT、3207萬CGT,而今年一季度的成交量分別僅占2018年全年的16.3%和19.8%。

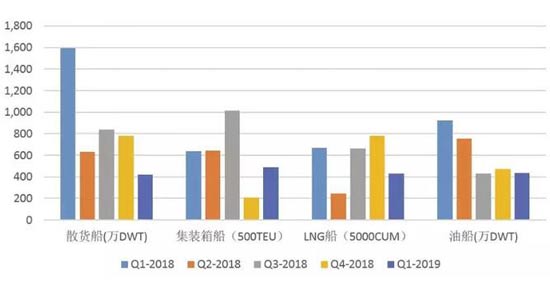

新船成交結(jié)構(gòu)與2018年整體類似,油散集氣“四分天下”。今年一季度,油船、散貨船、集裝箱船、液化氣船分別成交435萬DWT、421萬DWT、266萬DWT、201萬DWT,分別占全球成交總量的30.6%、29.5%、18.6%和14.2%。以CGT計(jì),油船、散貨船、集裝箱船、液化氣船分別成交82萬CGT、93萬CGT、123萬CGT、159萬CGT,分別占全球成交總量的12.9%、14.6%、19.3%和25%。此外,以CGT計(jì),豪華郵輪也占據(jù)了13.3%的份額。

今年一季度船型成交結(jié)構(gòu)(DWT)

新船價(jià)格漲勢(shì)減弱、人民幣升值削弱中國(guó)船企競(jìng)爭(zhēng)力。2019年3月,克拉克松新船價(jià)格指數(shù)為130.9點(diǎn),同比上升2.8%,這是新船價(jià)格連續(xù)第18個(gè)月同比上漲,但環(huán)比上已經(jīng)有所松動(dòng)。在中美關(guān)系緩和后,人民幣迎來一波升值,以人民幣計(jì)價(jià)的新船價(jià)格下降,這在一定程度上削弱了中國(guó)船企的市場(chǎng)競(jìng)爭(zhēng)力。

融資利率上升抑制新船投資。利率對(duì)航運(yùn)市場(chǎng)的影響主要體現(xiàn)在投資上,利率的高低會(huì)影響投資的成本和利潤(rùn)。只有航運(yùn)投資的收益率高于利率一定幅度時(shí),航運(yùn)企業(yè)才會(huì)增加投資。船舶融資界普遍使用的利率參照三個(gè)月的倫敦同業(yè)拆借利率(3M Libor),該利率目前已經(jīng)達(dá)到2.6%,相比2017年船市本輪短周期復(fù)蘇時(shí)已有了較大程度的提高,這抑制了船東投資熱情。

主要船型僅集裝箱船訂單成交反彈

2018年以來主要船型季度成交情況

油船市場(chǎng)成交處于低位。自2018年第三季度以來,油船訂單成交量處于低位,今年一季度的成交量基本與2018年下半年持平。油船市場(chǎng)自去年10月從低位好轉(zhuǎn)之后,目前再次下行。短期內(nèi),美國(guó)原油出口帶來的運(yùn)輸需求增加以及低硫油新規(guī)導(dǎo)致成品油海運(yùn)需求增加,將有利于油船市場(chǎng)復(fù)蘇。但長(zhǎng)期來看,由于全球控制與能源有關(guān)的二氧化碳排放量,未來石油在能源結(jié)構(gòu)中的比例必將下調(diào),這對(duì)油船市場(chǎng)不利。

散貨船市場(chǎng)成交低迷。今年一季度,散貨船訂單成交處于2018年以來的季度低位,具體成交訂單包括江蘇新時(shí)代造船有限公司獲得5艘21萬噸散貨船、青島北海船舶重工有限責(zé)任公司獲得的2艘21萬噸散貨船等。由于年初淡水河谷下屬鐵礦發(fā)生潰壩,巴西出口鐵礦石裝貨量驟降,導(dǎo)致很多運(yùn)貨船舶閑置,且中國(guó)造船業(yè)因春節(jié)而出現(xiàn)季節(jié)性放緩,這使得波羅的海干散貨綜合運(yùn)價(jià)指數(shù)(BDI)迅速跌破600點(diǎn),目前BDI已反彈至800點(diǎn)附近。但考慮到散貨船資產(chǎn)的通用性,預(yù)計(jì)散貨船市場(chǎng)仍有一定的活躍度。

集裝箱船市場(chǎng)成交反彈。今年一季度,集裝箱船訂單成交環(huán)比漲幅較大。其中,中國(guó)船舶工業(yè)集團(tuán)有限公司獲得法國(guó)達(dá)飛集團(tuán)的10艘15000TEU集裝箱船訂單,日本今治造船下單訂造4艘11000TEU集裝箱船。據(jù)統(tǒng)計(jì),今年一季度共成交35艘3000TEU以下集裝箱船,26艘由中國(guó)船舶工業(yè)集團(tuán)有限公司所屬船企接獲。

LNG船市場(chǎng)成交量略微下降。今年一季度,液化天然氣(LNG)船市場(chǎng)訂單成交量同比和環(huán)比均出現(xiàn)下降,但從累計(jì)訂單成交量來看,LNG船市場(chǎng)仍保持相對(duì)活躍。韓國(guó)三星重工獲得5艘17.4萬立方米LNG船、2艘18萬立方米LNG船訂單,大宇造船海洋獲得4艘17.4萬立方米LNG船訂單,中船集團(tuán)所屬滬東中華造船(集團(tuán))有限公司獲得2艘17.4萬立方米LNG船。2018年,亞洲特別是中國(guó)LNG進(jìn)口量再次超出預(yù)期,中國(guó)進(jìn)口LNG總量為5388萬噸, 相比2017年增加了40%,刺激全球LNG船市場(chǎng)需求。

全球活躍產(chǎn)能下降,主要集中在中國(guó)和韓國(guó)

根據(jù)克拉克松統(tǒng)計(jì),今年一季度,中國(guó)、日本、韓國(guó)船企的新船訂單成交量分別為689萬DWT、258萬CGT,145萬DWT、47萬CGT,473萬DWT、162萬CGT,中國(guó)造船業(yè)重回接單第一的位置。

造船完工方面,全球今年一季度共交付新船2515萬DWT、817萬CGT,以DWT計(jì),同比上升1.6%;以CGT計(jì),同比下降16.8%。中國(guó)、日本、韓國(guó)分別交付257萬CGT、184萬CGT、266萬CGT,分別占全球交付的31.5%、22.5%和32.6%。從12月移動(dòng)交付均值來看,日本交付量一直較為平穩(wěn),而韓國(guó)近兩年的交付量大幅降低,中國(guó)在經(jīng)歷了較長(zhǎng)時(shí)間的平穩(wěn)后也進(jìn)入下行區(qū)域。以此來看,全球活躍產(chǎn)能的降低主要集中在韓國(guó)和中國(guó)。

手持訂單方面,截至2019年3月底,全球手持訂單共計(jì)2.07億DWT、8118萬CGT,以DWT計(jì),同比下降8.4%;以CGT計(jì),同比下降4.4%。中國(guó)、日本、韓國(guó)手持訂單量分別為2992萬CGT、1418萬CGT和2133萬CGT,中國(guó)和日本分別同比下降6.5%和21.4%,韓國(guó)手持訂單量增長(zhǎng)16.7%。

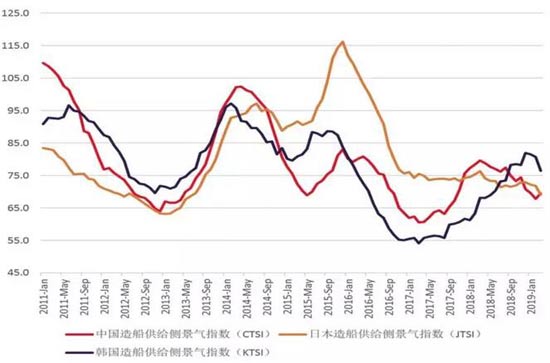

中、日、韓造船業(yè)景氣指數(shù)

從造船業(yè)景氣指數(shù)來看,韓國(guó)仍居三國(guó)首位,但領(lǐng)先優(yōu)勢(shì)有所縮小。今年3月,中國(guó)造船供給側(cè)景氣指數(shù)(CTSI)為69.4,較2月有所上升,但仍位于極度不景氣區(qū)間,三項(xiàng)子指標(biāo)產(chǎn)能利用率下滑至65%,新接訂單保障系數(shù)為89%,手持訂單保障系數(shù)僅為169%。日本造船供給側(cè)景氣指數(shù)(JTSI)為69,三項(xiàng)子指標(biāo)產(chǎn)能利用率為80%,為三國(guó)中最高;新接訂單保障系數(shù)為67%,手持訂單保障系數(shù)為166%。韓國(guó)造船供給側(cè)景氣指數(shù)(KTSI)為76.5,持續(xù)處于不景氣區(qū)間,三項(xiàng)子指標(biāo)產(chǎn)能利用率為54%,新接訂單保障系數(shù)為150%,手持訂單保障系數(shù)僅為155%。從整體來看,中、韓兩國(guó)均面臨產(chǎn)能利用率不高的局面,但韓國(guó)新接訂單保障系數(shù)較高,預(yù)計(jì)其未來產(chǎn)能利用率將有所回升;而日本交付較為平穩(wěn),產(chǎn)能利用率仍維持高位,但其新接訂單較低,手持訂單保障系數(shù)持續(xù)下跌。