從國際宏觀層面來看,2018年國際航運市場行情進一步改善,造船市場需求稍有放大,新船訂單量與手持訂單量微增,受前期訂單不足影響新船完工量有所下滑。不過,受韓國政府補貼造船企業接單影響,2018年中國在新船訂單量上退居全球第2位,手持訂單量與新船完工量仍蟬居首位。目前來看,受運力供給長期超于需求影響,船舶工業企業規模縮減,主營業務收入持續萎縮,利潤總額連年下降。

中國船舶工業行業協會數據顯示,2018年,全國規模以上船舶工業企業1213家,實現主營業務收入4577.9億元,同比下降31.7%;實現利潤總額112.3億元,同比下降23.5%。

寒冬倒逼變革

2018年,中船重工旗下中國重工稍有盈利;中船集團旗下中國船舶依賴非營業項目扭虧為盈,中船防務則陷入大幅虧損的境地。

2018年,中國重工實現營業收入444.84億元,同比上升14.72%;凈利潤總額6.73億元,同比下降19.69%。營業收入大幅增長的同時,凈利潤卻極速縮減,中國重工這種“蹺蹺板”現象的原因何在呢?這由海洋工程產業的持續低迷、沖減收入和計提損失而引起的。

根據年報,2017年中國重工下屬控股子公司鑒于海洋石油鉆井平臺建造合同終止的情況,沖減報告期內海工營業收入88.31億元。扣除2017年該項因素后,2018年中國重工營業收入同比下降6.56%,基本保持穩定。

2018年,中國重工凈利潤下降,仍是受控股公司海工資產影響,累計計提的損失總額為9.43億元,并全額計入企業2018年度經營業績。

2018年,中國船舶實現營業收入169.10億元,同比上漲1.31%;扭轉2017年虧損23億元的嚴峻局面,實現凈利潤總額4.89億元。不過,中國船舶扭虧為盈并非是依靠主業,而是源于“債轉股”帶來的財務成本降低、匯率因素引起的匯兌收益增長以及非經常性損益事項帶來的影響,其中2018年度非經常性損益事項帶來的影響金額約8.36億元,包括轉讓上海江南長興重工有限責任公司等相關企業股權、滬東重機收到土地收儲補償款、獲得補助等事項。

2018年,中船防務實現營業收入192.13億元,同比下降13.89%;凈利潤虧損18.69億元(2017年盈利8779.66萬元)。中船防務虧損主因為船舶建造成本上漲,而根源在于低價訂單。

劃屬于中船重工的中國重工經營狀況,好于劃屬于中船集團的中國船舶和中船防務。但是,受運力長期供過于求導致造船市場長期低迷影響,中國造船產能長期過剩,船舶工業企業的收入和盈利能力還將持續受到影響。

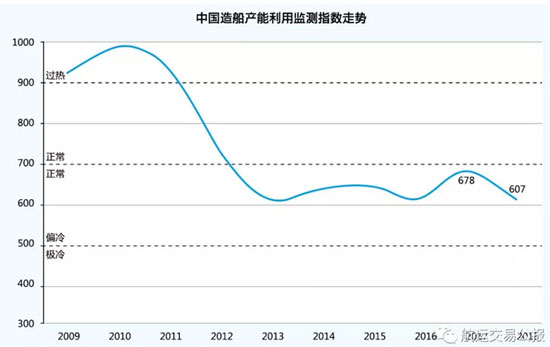

中國船舶工業行業協會發布的中國造船產能利用監測指數(CCI),已經連續6年處于偏冷區間,而且2019年有進一步惡化的趨勢(見圖)。

2019年一季度,CCI為590點,較2018年同期減少41個百分點,同比下降5.8%。

產業的持續低迷,CCI的持續偏冷,促使供給側改革進一步深化。中國主要造船集團已經做出很多努力,加速并購重組,促進專業分工和產業升級。不過,在造船企業普遍還在半自動化的生產狀態下,中國未來將通過基礎設施的智能化升級改造,提升骨干造船企業國際競爭力的同時,加速淘汰落后產能。

產業的興旺,在于人丁興旺。船舶產業的長期低迷,不但導致大量優秀人才的流失,而且極度降低了優秀生源進入船舶相關專業的意愿。在造船企業智能化升級改造的當下,卻尤其需要跨領域高端人才,尤其是專長于信息產業和裝備制造業系統設計型人才。現實情況下,造船企業或可在信息產業發展遭遇瓶頸背景下,引入信息產業高端人才,為智能化造船企業的建設以及智能型船舶的建造積蓄人才。從長遠規劃出發,則需大型船舶工業企業集團,通過與高等院校以及職業型院校深度合作,高屋建瓴,建設船舶產業發展人才梯隊。

上下游:成本壓制盈利

作為造船行業的配套方,2018年,亞星錨鏈實現營業收入10.37億元,同比微升1.80%;凈利潤虧損1468.00萬元(2017年凈利3318.02萬元)。特別一提的是,這是亞星錨鏈連續3年凈利下滑(2016年凈利5393.51萬元)。

根據年報,由于2018年鋼材價格持續高位,亞星錨鏈鋼材整體采購均價與2017年相比漲幅明顯,導致產品綜合成本上升。亞星錨鏈在執行以前年度簽訂的訂單時產品毛利大幅下降,是2018年虧損的主要原因。

外部環境嚴峻狀態沒有發生改變,盡管中國船舶工業企業仍在加速資源調配,智能化升級改造也在逐步進行,但企業壓力不減。2019年仍是中國船舶工業企業底部布局調整之年,不在當下,立意久遠。