伴隨全球低碳轉(zhuǎn)型,擱淺資產(chǎn)風(fēng)險(xiǎn)已經(jīng)擴(kuò)散到化石燃料的全行業(yè)鏈條之中。

航運(yùn)業(yè)最重要的獨(dú)立研究和咨詢機(jī)構(gòu)——國際海洋戰(zhàn)略機(jī)構(gòu)(MSI)在最新報(bào)告《快速低碳轉(zhuǎn)型對(duì)航運(yùn)業(yè)的影響》(下稱“報(bào)告”)中指出,化石燃料是依賴海運(yùn)進(jìn)行交易的大宗商品,占全球海運(yùn)貨物總量的40%。

報(bào)告指出,旨在解決氣候變化的全球能源供應(yīng)去碳化將對(duì)全球海運(yùn)業(yè)產(chǎn)生根本性影響。如果《巴黎協(xié)定》設(shè)立目標(biāo)可以實(shí)現(xiàn),在低碳轉(zhuǎn)型的情況下,世界煤炭消費(fèi)將下降80%,石油消費(fèi)將下降一半,液化天然氣需求將在近期達(dá)到峰值,然后開始下降。為此,干散貨船和油輪行業(yè)恐將出現(xiàn)史無前例的長期衰退,對(duì)航運(yùn)業(yè)和港口帶來重大的財(cái)務(wù)風(fēng)險(xiǎn)。

MSI還在該報(bào)告中表示,液貨船市場最易受到低碳轉(zhuǎn)型影響,因?yàn)橐贺洿呢浳锶坑苫剂蠘?gòu)成。而在大規(guī)模電氣化和可再生能源轉(zhuǎn)型下,即使生物燃料快速增長,也無法抵消大宗液體能源運(yùn)輸?shù)男枨笪s。

“擱淺資產(chǎn)”被用來形容那些在減排監(jiān)管從嚴(yán)后變得沒用的化石燃料項(xiàng)目。當(dāng)下全球所進(jìn)行的從化石燃料向可再生能源的轉(zhuǎn)型,意味著航運(yùn)業(yè)和港口投資者將面臨重大財(cái)務(wù)風(fēng)險(xiǎn),而此前行業(yè)內(nèi)缺乏對(duì)該風(fēng)險(xiǎn)的充分評(píng)估。

報(bào)告指出,全球?qū)⒔话氲脑驮诒患庸と缓笥糜谙M(fèi)之前,會(huì)先被運(yùn)輸?shù)綗捰蛷S。全球四分之一的石油消費(fèi)包含從煉油廠運(yùn)往使用終端的精煉產(chǎn)品。全球煤炭生產(chǎn)中大概有15%使用海運(yùn),而被輸進(jìn)液化天然氣罐的天然氣份額剛剛超過10%,且在迅速攀升。

然而,海運(yùn)是資本密集型產(chǎn)業(yè)。商船的價(jià)值超過7000億美元,維持和擴(kuò)大承載量都要求大量資金。同時(shí),海運(yùn)投資者也承擔(dān)著大量風(fēng)險(xiǎn):市場很容易受到供過于求的影響,船只的超額訂單和需求的大幅波動(dòng)都會(huì)引發(fā)設(shè)備使用率的劇烈變化。

譬如,在強(qiáng)勁的市場中,當(dāng)收入潛力推高售價(jià)時(shí),船只價(jià)格會(huì)隨之迅速上漲。最顯著的例子之一是21世紀(jì)頭十年中段的繁榮。

在2003年8月,一艘五年新的海岬型干散貨船報(bào)價(jià)是3300萬美元,這是一種較大的干散貨船,主要用來從巴西和澳大利亞向中國運(yùn)輸鐵礦石。五年后的2008年8月,同一船型的價(jià)格已經(jīng)飆升至1.55億美元,實(shí)現(xiàn)了將近5倍的增長。在又過了5年的2013年,這種船只的價(jià)格回落到3000萬美元。最近的五年里,價(jià)格降到2500萬美元以下。等到了2018年第三季度,價(jià)格又回升至3500萬美元左右。

對(duì)于一些投資者來說,正是這種不穩(wěn)定性讓海運(yùn)成為一個(gè)具有吸引力的投資市場。在恰當(dāng)?shù)臅r(shí)機(jī),你可以在頂峰和低谷期賣出買進(jìn),進(jìn)行資產(chǎn)交易。海運(yùn)通過超額訂單創(chuàng)造自身周期的能力,為運(yùn)營者提供了他們可以(或認(rèn)為他們可以)利用的不穩(wěn)定性。

然而,雖然訂單和海運(yùn)需求的波動(dòng)創(chuàng)造了動(dòng)蕩的市場環(huán)境,但在大部分主要市場中,海運(yùn)已經(jīng)能夠依賴于需求的長期增長趨勢。隨著時(shí)間的推移,貨運(yùn)量會(huì)增加。盡管貨運(yùn)增長率會(huì)隨著國內(nèi)生產(chǎn)總值(GDP)和對(duì)特殊貨物的地區(qū)性供需波動(dòng)而變化,但長期趨勢是上揚(yáng)的。

不過,正如報(bào)告所指出的,伴隨著“史上最嚴(yán)”的《巴黎協(xié)定》減排排目標(biāo)出臺(tái),全球能源需求大規(guī)模重構(gòu),海運(yùn)市場在此方面的外部性將極大增強(qiáng),全球需求下滑將改變區(qū)域間大宗商品貿(mào)易流量,以及航運(yùn)業(yè)所有細(xì)分領(lǐng)域所需的航運(yùn)能力、行業(yè)收益及資產(chǎn)價(jià)格。

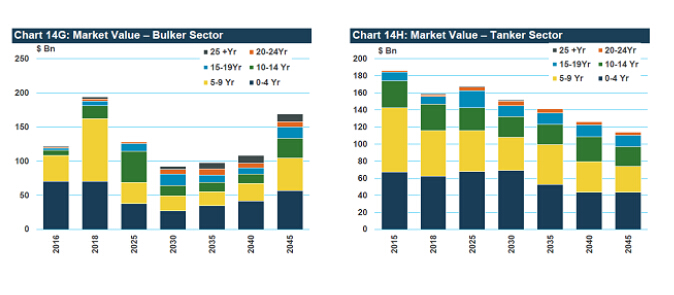

整體而言,MSI模型表明,在可再生能源產(chǎn)能繼續(xù)加速上升,同時(shí)各國政府履行《巴黎協(xié)定》承諾的1.5攝氏度減排情景下,全球油輪總價(jià)值從2025年起將一蹶不振,從2018年的1850億美元,到2050年降至1000億美元左右。

在這一情景下,當(dāng)目前制造的液貨船年齡到達(dá)10至15年時(shí),價(jià)值僅比廢金屬高一點(diǎn)(通常液貨船的生命周期為25-30年)。

不過,雖然煤炭需求出現(xiàn)最大幅度下滑,散貨船細(xì)分領(lǐng)域可根據(jù)船舶體積大小,轉(zhuǎn)而運(yùn)輸其他非煤炭散裝貨物(如鐵礦石、谷物、金屬),從而受到一定保護(hù)。

此外,在1.5攝氏度減排情景下,散貨船煤炭運(yùn)輸需求將下降一半左右,但由于谷物和小型散貨貿(mào)易的擴(kuò)張超過煤炭貨物的下滑,2022年至2035年,散貨船總需求僅會(huì)下降14%。

在煤炭基礎(chǔ)設(shè)施方面,煤炭出口港比煤炭進(jìn)口港更易受到能源轉(zhuǎn)型的影響,因?yàn)楹笳叩拇笞谏唐吠掏铝扛佣嘣?/p>

整體而言,2018年至2030年,全球干散貨船的價(jià)值將從1950億美元下降至900億美元。

報(bào)告還指出,航運(yùn)市場一直處于波動(dòng),但之前從未出現(xiàn)大宗商品需求長期下降的情況。鑒于陸上運(yùn)輸正在根據(jù)1.5攝氏度升溫目標(biāo)實(shí)現(xiàn)去碳化,MSI預(yù)測,干散貨船和油輪行業(yè)將出現(xiàn)史無前例的長期衰退。干散貨船和油輪的利用率將長期維持較低水平,對(duì)投資者收益造成威脅,同時(shí)增加借貸者的拒付風(fēng)險(xiǎn)。

MSI指出,歷史證明,越新、效率越高、排放越低的船舶越能在低谷期保持價(jià)值。與擴(kuò)大船隊(duì)相比,在提高效率和減排技術(shù)方面進(jìn)行投資也許是更好的選擇。

對(duì)于投資者而言,了解每個(gè)細(xì)分領(lǐng)域的不同風(fēng)險(xiǎn)以及各細(xì)分領(lǐng)域大型航運(yùn)公司面臨的風(fēng)險(xiǎn)愈發(fā)重要。

MSI指出,集裝箱貨船和化學(xué)品貨船不但絲毫未受能源轉(zhuǎn)型影響,反而直到2050年,都將繼續(xù)保持絕對(duì)增長,并且不斷擴(kuò)大市場份額。特別是通過向低碳和零碳型燃料轉(zhuǎn)移、提高運(yùn)營效率,這些細(xì)分領(lǐng)域在連接低碳全球經(jīng)濟(jì)方面前景光明。

在液貨船和散貨船方面,供給側(cè)約束是關(guān)鍵。只有減少訂單(大規(guī)模淘汰),液貨船和散貨船才能從低碳轉(zhuǎn)型的沖擊中恢復(fù),船舶使用率才能恢復(fù)到當(dāng)前水平。

同時(shí),船舶的選擇也變得十分重要:大型散貨船易受煤炭影響,在減排情景下的前景尤其暗淡。而小型散貨船更容易向非煤炭散裝貨物轉(zhuǎn)移,因此更具韌性。

MSI認(rèn)為,現(xiàn)在就必須采取行動(dòng):大部分船東在進(jìn)行投資評(píng)估時(shí),認(rèn)為船舶的最短生命周期為20年,這就意味著除非投資目前最老舊的船舶,否則所有投資的船舶都將受到低碳轉(zhuǎn)型的重大沖擊。然而,目前航運(yùn)業(yè)和投資者對(duì)需求側(cè)動(dòng)態(tài)的討論依然接近空白。