2019年上半年,國(guó)際油價(jià)整體上行,“收復(fù)”去年年末“失地”,海洋油氣勘探開(kāi)發(fā)進(jìn)一步活躍,全球海洋工程裝備運(yùn)營(yíng)市場(chǎng)延續(xù)2018年以來(lái)的溫和復(fù)蘇態(tài)勢(shì)。但初步復(fù)蘇的上游市場(chǎng)對(duì)新建市場(chǎng)的拉動(dòng)作用極為有限,裝備庫(kù)存也有待進(jìn)一步消解,行業(yè)未有明顯改觀。未來(lái),上游運(yùn)營(yíng)市場(chǎng)有望延續(xù)溫和復(fù)蘇態(tài)勢(shì),但建造市場(chǎng)短期內(nèi)仍將難轉(zhuǎn)運(yùn)復(fù)蘇,暖陽(yáng)仍需等待。

運(yùn)營(yíng)市場(chǎng)緩慢復(fù)蘇

(一)“減產(chǎn)”與“制裁”左右市場(chǎng)預(yù)期,國(guó)際油價(jià)“先揚(yáng)后抑”

2018年第四季度,全球經(jīng)濟(jì)的悲觀預(yù)期愈演愈烈,加之美國(guó)對(duì)伊朗實(shí)際制裁力度不及預(yù)期,美國(guó)原油庫(kù)存和產(chǎn)量持續(xù)增長(zhǎng),國(guó)際油價(jià)大幅走低,市場(chǎng)恐慌心理不斷滋生。

2019年第一季度,在多重因素的共同作用下,如中美經(jīng)貿(mào)談判利好頻傳、美伊緊張關(guān)系導(dǎo)致的原油供應(yīng)短缺預(yù)期增強(qiáng),石油輸出國(guó)組織(OPEC)積極維持減產(chǎn)協(xié)議等,國(guó)際油價(jià)觸底反彈。進(jìn)入第二季度,由美國(guó)引發(fā)的全球經(jīng)貿(mào)緊張關(guān)系,對(duì)油價(jià)形成了嚴(yán)重打擊。中美貿(mào)易談判遇阻,美國(guó)對(duì)歐盟、印度、墨西哥等采取貿(mào)易施壓政策,不斷壓低全球經(jīng)濟(jì)增長(zhǎng)預(yù)期,令原油市場(chǎng)蒙上陰影。截至2019年6月底,布倫特原油現(xiàn)貨價(jià)格收于68美元/桶,較年初上漲24.9%,但較上半年高點(diǎn)下挫11%。從近期來(lái)看,OPEC方面繼續(xù)履行減產(chǎn)協(xié)議,利好因素增多,但地緣政治動(dòng)蕩、貿(mào)易關(guān)系復(fù)雜和經(jīng)濟(jì)動(dòng)能疲弱的影響依然存在,國(guó)際油價(jià)未來(lái)面臨著諸多不確定性。

(二)供需過(guò)剩形勢(shì)繼續(xù)緩和,運(yùn)營(yíng)市場(chǎng)溫和復(fù)蘇

2019年年初以來(lái),裝備供給過(guò)剩矛盾隨著市場(chǎng)需求增長(zhǎng)得以緩和,運(yùn)營(yíng)市場(chǎng)持續(xù)處于溫和復(fù)蘇軌道。截至2019年6月,全球鉆井平臺(tái)總需求量達(dá)484艘/座,較年初增加27艘/座,市場(chǎng)利用率為71%,較年初增長(zhǎng)3個(gè)百分點(diǎn);海工輔助船需求量達(dá)3456艘,較年初增加166艘,市場(chǎng)利用率為76%,較年初增長(zhǎng)4個(gè)百分點(diǎn)。從裝備新租情況來(lái)看,2019年1~6月,全球鉆井平臺(tái)新租數(shù)量達(dá)131份租約總時(shí)長(zhǎng)達(dá)到1697個(gè)月,明顯高于2018年同期的117份、1020個(gè)月,為裝備利用水平的改善奠定了堅(jiān)實(shí)基礎(chǔ),也顯示出目前油氣公司的海洋油氣開(kāi)發(fā)信心已在一定程度上恢復(fù)。

(三)租金費(fèi)率區(qū)域性回升,運(yùn)營(yíng)商經(jīng)營(yíng)仍舊艱難

當(dāng)前運(yùn)營(yíng)市場(chǎng)供需關(guān)系修復(fù)僅處于初級(jí)階段,過(guò)剩形勢(shì)依舊嚴(yán)峻,裝備租金費(fèi)率缺乏堅(jiān)實(shí)的上升基礎(chǔ),僅部分區(qū)域部分裝備租金匯率出現(xiàn)較為明顯的回升。

鉆井平臺(tái)方面,2019年6月,自升式和浮式鉆井平臺(tái)日租金分別為8.9萬(wàn)美元和14.1萬(wàn)美元,雖分別較年初上漲9.6%和10%,但依舊處于歷史極低水平。海工輔助船方面,2019年6月,120噸和200噸系柱拉力三用工作船期租日租金分別為7665美元和2.2075萬(wàn)美元,與年初基本持平;在北海區(qū)域需求增加的驅(qū)動(dòng)下,3200載重噸和4000載重噸平臺(tái)供應(yīng)船期租日租金分別達(dá)到1.0395萬(wàn)美元和1.445萬(wàn)美元,分別較年初上漲了4.2%和15.6%,但仍處于歷史極低水平。

雖然回升的市場(chǎng)利用率為運(yùn)營(yíng)商的營(yíng)收提供了一定支撐,但仍處于歷史低位的租金費(fèi)率限制了其實(shí)際的盈利能力,導(dǎo)致運(yùn)營(yíng)商目前依舊深陷經(jīng)營(yíng)困局。根據(jù)最新披露的財(cái)務(wù)報(bào)告,Ensco Rowan、Transocean、Seadrill、Noble、Pacific Drilling、Seacor Marine、DOF Management等運(yùn)營(yíng)商2019年第一季度依舊虧損。

建造市場(chǎng)依舊蕭條

(一)新建市場(chǎng)整體持續(xù)低迷,浮式生產(chǎn)平臺(tái)市場(chǎng)“一枝獨(dú)秀”

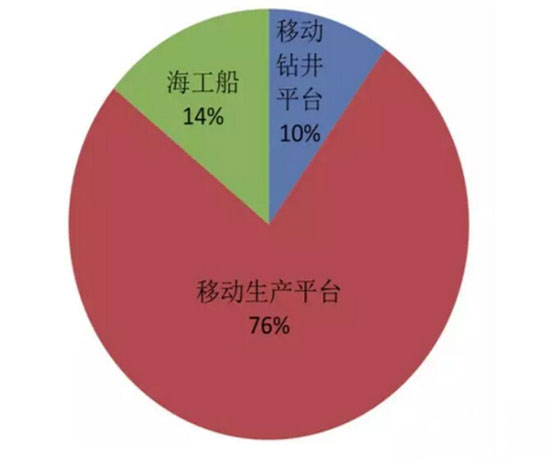

初步復(fù)蘇的上游市場(chǎng)并未對(duì)建造市場(chǎng)形成有效拉動(dòng),新造需求極為有限。2019年1~6月,全球各類(lèi)海工裝備成交量達(dá)43億美元,同比下降21%。其中,生產(chǎn)平臺(tái)累計(jì)成交10艘/座,合計(jì)32.7億美元,占比高達(dá)76%;海工船成交14艘,總價(jià)值6億美元,占比約14%;鉆井平臺(tái)方面,僅成交1座半潛式鉆井平臺(tái),價(jià)值4.3億美元,占比約10%。(詳見(jiàn)圖1、圖2)

需求嚴(yán)重不足繼續(xù)壓制海工裝備新建價(jià)格。2019年6月,新建自升式鉆井平臺(tái)估價(jià)為1.45億美元,新建惡劣海況半潛式鉆井平臺(tái)估價(jià)為5.13億美元,這個(gè)估價(jià)自2018年4月以來(lái)都不曾變動(dòng)。受市場(chǎng)對(duì)高端超深水鉆井裝備需求增長(zhǎng)的刺激,新建超深水鉆井船估價(jià)達(dá)到4.5億美元,較年初上漲5000萬(wàn)美元。海工船的新船估價(jià)則基本與年初持平。

(二)中、新在浮式生產(chǎn)平臺(tái)領(lǐng)域擠壓韓國(guó),中東、俄羅斯等產(chǎn)油國(guó)呈現(xiàn)崛起之勢(shì)

2019年年初以來(lái),市場(chǎng)需求依舊集中在浮式生產(chǎn)平臺(tái)領(lǐng)域,中國(guó)和新加坡憑借不斷成熟優(yōu)化的基礎(chǔ)設(shè)施和管理能力,以及在勞動(dòng)力成本等方面的優(yōu)勢(shì),取得了一定的成績(jī),撼動(dòng)了韓國(guó)在該領(lǐng)域的絕對(duì)霸主地位。

2019年1~6月,中國(guó)企業(yè)累計(jì)接獲15份訂單,合計(jì)17.7億美元,市場(chǎng)份額為41%,穩(wěn)居世界首位,即3艘響應(yīng)救助船(ERRV)、2座浮式生產(chǎn)儲(chǔ)卸裝置(FPSO)、1艘風(fēng)電安裝船、1艘甲板運(yùn)輸船、1座自升式服務(wù)平臺(tái)、1座自升式海上風(fēng)電大部件更換運(yùn)維平臺(tái)、1艘插樁式搶險(xiǎn)打撈工程船、1座自升式勘探試驗(yàn)平臺(tái)、1艘半潛運(yùn)輸船訂單,以及3份改裝訂單;新加坡企業(yè)累計(jì)接獲3份訂單,合計(jì)14.7億美元,市場(chǎng)份額為34%,位居全球次席,分別是1座浮式液化天然氣裝置(FLNG)改裝訂單、1座FPSO新建訂單和1座半潛式鉆井平臺(tái)新建訂單;韓國(guó)企業(yè)僅接獲1艘FPSO新建訂單,合同金額為9.7億美元,市場(chǎng)份額為23%,仍落后于中、新兩國(guó)。(詳見(jiàn)圖3)

中、新、韓三國(guó)之外,一股新生的海工裝備總裝建造力量也正在崛起。以中東和俄羅斯等為代表的產(chǎn)油國(guó)和地區(qū),為實(shí)現(xiàn)海洋油氣產(chǎn)業(yè)對(duì)國(guó)民經(jīng)濟(jì)貢獻(xiàn)值的最大化,以及提升海洋油氣從技術(shù)到裝備的自主化能力,近年來(lái)著手打造海工裝備制造力量。沙特阿美、沙特阿拉伯國(guó)家航運(yùn)公司、Lamprell船廠和現(xiàn)代重工合力投資50億美元打造中東最大船廠International Maritime Industries(IMI),沙特阿美和Rowan合資的ARO Drilling將在未來(lái)10年向IMI訂造20座LJ43型鉆井平臺(tái)和其他相關(guān)的船海裝備。俄羅斯紅星造船廠近年來(lái)也在加快能力建設(shè),二期工程完工之后,紅星造船廠將能夠?yàn)楸睒O油氣資源建造大型液化天然氣(LNG)船、鉆井船、FPSO/FLNG、鋪管船以及其他船海裝備。這些國(guó)家和地區(qū)的裝備本土化發(fā)展勢(shì)必削弱未來(lái)中、新、韓三國(guó)的市場(chǎng)地位。

(三)部分裝備庫(kù)存得到處理,但轉(zhuǎn)售價(jià)格出現(xiàn)下滑

在上游需求溫和增長(zhǎng)、行業(yè)繼續(xù)整合、裝備價(jià)值低位、船企迫切處理建成裝備、行業(yè)更加注重海上作業(yè)效率和成本的大背景下,部分庫(kù)存海工裝備得到進(jìn)一步處置。

2019年上半年,招商局工業(yè)集團(tuán)有限公司將2座新建CJ46型自升式鉆井平臺(tái)轉(zhuǎn)售給阿聯(lián)酋鉆井船東Shelf Drilling,同時(shí)還將2座同類(lèi)型自升式鉆井平臺(tái)光租給Shelf Drilling;南通潤(rùn)邦海洋工程裝備有限公司將2艘平臺(tái)供應(yīng)船(PSV)以6.5折的價(jià)格轉(zhuǎn)售并光租給關(guān)聯(lián)公司;中國(guó)船舶工業(yè)集團(tuán)有限公司所屬上海外高橋造船有限公司為Northern Offshore建造的2座CJ50自升式鉆井平臺(tái)成功中標(biāo)卡塔爾近海自升式鉆井服務(wù)項(xiàng)目,也算是基本完成了后續(xù)處置。新加坡PaxOcean公司將1座CJ46型自升式鉆井平臺(tái)轉(zhuǎn)售給美國(guó)鉆井船東Noble,交易價(jià)格為8375萬(wàn)美元;吉寶遠(yuǎn)東船廠將1座KFELS B級(jí)自升式鉆井平臺(tái)售后回租給墨西哥Grupo R。大宇造船海洋以3.5億美元的價(jià)格將1艘撤單鉆井船“Cobalt Explorer”號(hào)轉(zhuǎn)售給挪威鉆井承包商N(yùn)orthern Drilling。值得注意的是,由于市場(chǎng)仍舊處于買(mǎi)方市場(chǎng),同時(shí)隨著部分轉(zhuǎn)售項(xiàng)目以低于市場(chǎng)估價(jià)的水平敲定,導(dǎo)致轉(zhuǎn)售價(jià)格有所下降,由之前原合同金額的60%~80%降至50%~70%,部分甚至降至50%以下。

未來(lái)發(fā)展趨勢(shì)

(一)60~70美元/桶是價(jià)格中樞,運(yùn)營(yíng)行業(yè)有望繼續(xù)溫和復(fù)蘇

從供給側(cè)看,一方面,以沙特阿拉伯為首的OPEC產(chǎn)油國(guó)與俄羅斯等非OPEC主要產(chǎn)油國(guó)同意延長(zhǎng)減產(chǎn)協(xié)議至2020年3月,為平衡原油市場(chǎng)釋放出積極信號(hào);另一方面,美伊緊張局勢(shì)加劇等地緣政治動(dòng)蕩引發(fā)原油供應(yīng)趨緊,均將對(duì)油價(jià)起到較為明顯的支撐。同時(shí),能夠預(yù)示未來(lái)產(chǎn)量的陸上鉆機(jī)的增加趨勢(shì)目前已經(jīng)表現(xiàn)出疲態(tài),這將對(duì)未來(lái)美國(guó)頁(yè)巖油產(chǎn)量的增長(zhǎng)帶來(lái)不利因素,但恰恰能對(duì)油價(jià)形成支撐。從需求側(cè)看,當(dāng)前,全球經(jīng)濟(jì)貿(mào)易緊張、混亂,全球原油消費(fèi)增長(zhǎng)會(huì)受到一定程度的影響,并不不利于油價(jià)上漲。因此,總的來(lái)看,60~70美元/桶有望成為油價(jià)波動(dòng)中樞所在區(qū)間。

60~70美元/桶的油價(jià)水平已經(jīng)能夠支撐大多數(shù)海洋油氣項(xiàng)目實(shí)現(xiàn)商業(yè)性開(kāi)發(fā)。在海洋油氣開(kāi)發(fā)活動(dòng)和海工裝備需求繼續(xù)增長(zhǎng)的趨勢(shì)下,運(yùn)營(yíng)市場(chǎng)供需關(guān)系將繼續(xù)得到改善,利用率繼續(xù)提升,海工裝備運(yùn)營(yíng)市場(chǎng)復(fù)蘇勢(shì)頭就有望延續(xù)。但是,值得注意的是,當(dāng)前市場(chǎng)仍未完全走出供應(yīng)嚴(yán)重過(guò)剩階段,短期內(nèi)租金水平難有實(shí)質(zhì)性反彈,運(yùn)營(yíng)行業(yè)短期內(nèi)難以徹底擺脫經(jīng)營(yíng)困境。

(二)新造市場(chǎng)總體低迷,部分細(xì)分市場(chǎng)仍存一定機(jī)遇

海工裝備運(yùn)營(yíng)市場(chǎng)已經(jīng)走過(guò)最壞的時(shí)期,正邁向溫和復(fù)蘇的階級(jí),但是過(guò)剩產(chǎn)能的消化仍需較長(zhǎng)時(shí)日,短期內(nèi)不能對(duì)新建市場(chǎng)形成有效的帶動(dòng)作用,市場(chǎng)短期內(nèi)仍將難以爬出谷底,特別是鉆井平臺(tái)和海工船市場(chǎng),新建訂單仍將寥寥無(wú)幾,重點(diǎn)將繼續(xù)聚焦在庫(kù)存處理方面。盡管市場(chǎng)總體低迷,但部分細(xì)分市場(chǎng)仍存有一定機(jī)遇。

首先是浮式生產(chǎn)平臺(tái)。不同于鉆井平臺(tái)和海工船,浮式生產(chǎn)平臺(tái)基本上與油田開(kāi)發(fā)項(xiàng)目一一對(duì)應(yīng),租賃再布置的情況較少,這也就意味著項(xiàng)目開(kāi)發(fā)必須采用新建或改裝的裝備。當(dāng)前有近70個(gè)處于招標(biāo)、評(píng)價(jià)、計(jì)劃階段的海上油氣項(xiàng)目計(jì)劃采用浮式生產(chǎn)平臺(tái)進(jìn)行開(kāi)發(fā),并將于近2年授出相關(guān)總包合同。其中,F(xiàn)PSO占據(jù)絕對(duì)主導(dǎo)地位。

其次是LNG相關(guān)裝備。海上邊際氣田開(kāi)發(fā)將為中小型FLNG應(yīng)用創(chuàng)造空間,不斷增長(zhǎng)的美國(guó)陸上天然氣出口需求也將帶動(dòng)近海天然氣液化出口設(shè)施需求增長(zhǎng),浮式儲(chǔ)存及再氣化裝置(FSRU)以及浮式LNG發(fā)電站憑借在建設(shè)成本、周期、靈活性、環(huán)保等方面的優(yōu)勢(shì)將贏得青睞。

最后是海上風(fēng)電建設(shè)運(yùn)維裝備。已經(jīng)成熟的歐洲海上風(fēng)電市場(chǎng)仍將是全球海上風(fēng)電建設(shè)運(yùn)維裝備需求的主導(dǎo)力量,而中國(guó)目前各地方“十三五”規(guī)劃建設(shè)目標(biāo)之和已經(jīng)超出國(guó)家總體規(guī)劃目標(biāo),海上風(fēng)電建設(shè)熱情高漲,中國(guó)也將成為帶動(dòng)海上風(fēng)電建設(shè)運(yùn)維裝備需求增長(zhǎng)的又一重要引擎。