Fior Markets公司日前發布的一份預測報告顯示,全球船舶修理和維護服務市場規模將從2018年的188.9億美元增長到2026年的399.3億美元,在2019~2026年期間的復合年增長率預計達7.04%。預測期內,新加坡有望掌控全球船舶修理和維護服務市場。

得益于得天獨厚的地理位置、多年來對船舶修造設備的持續投入以及船舶大型化發展帶來的航行路線改變,新加坡在全球修船市場的受重視程度越來越高。

業內人士表示,上世紀70年代,由于新加坡恰好在油船的航運要道上,其修船業迎來了機遇,新加坡擅長油船維修和改裝業務也是從那時候打下的基礎。當時,日本船東認為,由于油船在停靠前必須經過無油認證,從日本到新加坡的幾天航程,既為船舶提供了充足的時間來進行油罐清潔,又為船東節省了一筆額外的航線開支。1972年,第一艘超大型油船(VLCC)來到新加坡裕廊船廠修理,之后越來越多的大型船舶停靠新加坡,包括各種散貨船、油船、客船、集裝箱船、液化天然氣(LNG)船和液化石油氣(LPG)船等。新加坡海事工業協會大數據顯示,20世紀80年代,新加坡有40多家船廠、總計282萬噸的船塢提供修理服務,使其成為世界最大的修船中心。

與此同時,新加坡是石油和一般貨物的主要碼頭,是繼休斯頓和鹿特丹之后的第三大煉油中心,也是世界上最繁忙的港口,這不但促使新加坡經濟繁榮,可以將數百萬資金投入采購新設備和升級設施中,而且,多年來不斷成長起來的一大批專業隊伍,更進一步凸顯了新加坡在修船市場的重要性。

其實,從20世紀中期開始,新加坡的修船市場經歷了一波三折的發展,才有了今天相對穩固的地位。

擅長油船維修 確立全球地位

新加坡修船業的發展可以追溯到1859年建造第一個干船塢的時候。在20世紀,由于新加坡政府的積極鼓勵和60年代后期的技術轉讓,新加坡在70年代開始確立了其國際船舶修理中心的地位,特別是在大型船舶修理方面。

20世紀60年代對于新加坡修船業來講,是一重要的時間點。因為從那時起,新加坡修船業才開始確立自身的全球地位。

1967年6月,世界最頻繁的航線之一——蘇伊士運河關閉后,大型油船的航線被重新規劃,而這引起了新加坡對大型油船干船塢全面投資的興趣。雖然當時新加坡的最大船塢只能容納10萬載重噸的船舶,但到了1982年,新加坡建造了8個大型船塢,總投資超過3億美元。不單單是新加坡,巴林、迪拜、韓國、馬來西亞和菲律賓也緊跟步伐,共建造了8個大型油船碼頭,總容量為330萬載重噸。

由于蘇伊士運河被關閉后,只有更大的船舶可以降低船東的單位成本,以抵消因必須通過好望角進行更長航程而產生的額外費用。因此,在各國大規模投資建設修船廠的時候,國際大型油船船隊也在快速增長。1975年6月,關閉8年的蘇伊士運河重新開放,據統計,當時全球有600多艘大型油船航行在海面上,有些油船超過了40萬載重噸。

船隊規模的擴大,也帶來了油船維修要求的提高。對于船東而言,歐洲和亞洲之間的造船廠多位于南非和新加坡。南非德班是非洲最繁忙的港口及最大的集裝箱集散地,但當時德班修船設施不足、能力較弱,由此新加坡成為了船東的不二選擇。

于是,新加坡開始了高額投資,還建造了一部分小碼頭,以滿足不斷增加的船舶停靠要求。經過幾年的發展,1983年新加坡修船集中度達到了世界最高水平,總容量達到282萬載重噸。

而且,即使到了今天,新加坡仍保持著這一地位。

被迫收緊“供應” 提高生產效率

20世紀70年代中期,國際船舶市場開始迎來風暴云。在1973年第一次石油危機之前,各國政府紛紛實行銀根收緊政策以保持實力,油船的使用率開始呈逐漸下降的趨勢。這讓新加坡必須面對船舶和造船廠利用率下降的局面,它的“歷劫”之路也開始了。

1973年10月16日,第一次石油危機爆發。在第四次中東戰爭中,石油輸出國組織(OPEC)為了打擊對手以色列及支持以色列的國家,宣布石油禁運,暫停出口,造成油價上漲。當時原油價格從1973年的每桶不到3美元漲到超過13美元。隨著石油戰爭的不斷擴大,石油國產量削減不斷提高,一些國家一度削減了五分之一的產量。受此影響,各國也相繼采取了嚴格的節能措施,這就使得1973年前服役的油船的“就業前景”變得逐漸黯淡。

在低迷的市場中,新加坡修船廠被迫收緊“供應”。新加坡造船和修船聯合會表示,要努力通過提高生產效率求生存。時任新加坡森巴旺船廠董事總經理C N Watson表示,高速增長的日子已經過去。于是,新加坡修船廠逐步減少加班時間、精簡承包商、降低材料消耗,提高企業效益。

當時,人們普遍預期這種情形會持續一段時間。但令海事業意外驚喜的是,1981年,國際市場開始好轉——為適應新的國際防污染公約要求,全球油船必須改裝,增加原油清洗和惰性氣體系統。1981年,新加坡海事業的營業額達到了20億多新元,修船營業額達到創紀錄的10.88億美元。

雖然烏云看似散去,但下一場暴風雨正在悄悄趕來。

1979年,第二次石油危機引發了全球性的經濟衰退,石油的價格最高在1982年達到每桶34美元,這將當時的世界經濟推向了下降的漩渦。此時,海運貿易下降到了1970年的水平,然而全球的油船船隊卻增加了75%,大批油船停泊閑置。雪上加霜的是,由于船級社放寬要求以及油漆防腐性能的改進,油船進塢修理的間隔變長。這就意味著修船廠的船塢利用率下降了。

縮減30%產能 協議晚到3年

由于修船生意減少、船塢設施利用率下降,新加坡各船廠之間的競爭變得非常激烈。一些主要船廠開始承接小型船的修理,并縮減修船規模。為了避免惡性循環,新加坡政府出面協調并要求各主要船廠按比例削減30%生產設施的產能,以共渡難關。

1985年,在時任總理李光耀的推動下,新加坡四大修船廠日立洛賓船廠、裕廊船廠、吉寶船廠和森巴旺船廠(四大修船廠當時共占新加坡修船總量的98%)開啟縮減計劃,同意將各自的產能進一步縮減,齊心協力努力“止血”。

新加坡海事工業協會的網上資料顯示,1985年11月1日,一份協議正式生效,包括鄰近的馬來西亞造船廠在內的5家船廠共同表示要減少產能。新加坡造船和修船聯合會則負責監督該計劃的執行。據了解,當時的吉寶船廠總經理蔡卓德是這項計劃的領頭羊。他表示,縮減計劃是自愿的,只有5家船廠齊心協力,才能使協議真正發揮作用。

但在業內人士看來,該協議的執行晚了整整3年。

“花了差不多3年時間,我們才讓所有船廠都加入這項原則性協議中,實現減產三分之一的目標。”李光耀在1985年8月的國慶集會上表示,“不應該將更多的時間浪費在達成協議上,迅速實施才是關鍵。”

據了解,此前,吉寶船廠和森巴旺船廠曾委托美國麥肯錫咨詢公司進行一項研究,如何阻止修船業務利潤率下滑。經過6個月的研究,麥肯錫建議,吉寶船廠和森巴旺船廠應該合并并理順各自的修船業務,但這項建議被兩家企業拒絕。

在當時,縮減產能措施被認為是結構性的,而不是周期性的。業內人士表示:“首先,能源需求已經下降,新油田的開發越來越接近主要消費者——日本、歐洲和美國,所以油船業務需要被削減。其次,新一代船舶效率更高,維修和檢修頻率更低。此外,船舶大型化發展后,營運效率更高,所消耗的資源較少。”

市場迎來“春意” 尋求轉型發展

1986年,隨著世界經濟走出低谷,以及后來的兩伊戰爭為修船業帶來了30多艘油船的修理改裝生意,新加坡的經濟及海事業一同迅速走出低谷,恢復生機。到1991年,新加坡海事業的生產總值超過30億新元,成為新加坡制造業的明星。

20世紀80年代初期,美國財政赤字劇增,對外貿易逆差大幅增長。美國希望通過美元貶值來增加產品的出口競爭力,以改善美國國際收支不平衡狀況。1985年,美國、日本、德國、法國以及英國達成“廣場協議”,之后,在不到3年的時間里,美元對日元貶值了50%,也就是說,日元對美元升值了一倍。曾經停靠在日本的外國船東為了逃避不斷上漲的成本,將船舶改航至新加坡。新加坡的修船碼頭開始恢復熱鬧。1986年4~10月,72艘大型油船停靠新加坡,總計維修費用達1.11億美元。

此外,隨著新造船成本的提高,船東開始選擇將那些住艙燒壞甚至船體有洞的油船送去修船廠。1983年,第一艘遭戰爭破壞的油船停靠新加坡修船廠碼頭,一直到20世紀末,新加坡已維修了30多艘油船。

雖然市場行情朝著好的方向發展,但新加坡修船廠并沒有沉浸在甜蜜中,而是選擇向高效率、低成本轉型。首先,船廠盡最大努力降低企業水電費、房租和其他必要開支的成本,并限制工人工資,以降低運營成本。其次,船廠幫助核心員工開展多技能培訓,使其能承擔更多重要的工作,降低企業風險。最后,船廠將更多的工作交給承包商來做,以減少工作負荷不穩定帶來的沖擊。

吉寶船廠表示,隨著新加坡元相對于主要貨幣的貶值,新加坡成為世界上便宜的修船中心。除了貶值帶來的春風,修船廠還通過一系列措施,大力提升了效率。“同樣的工作量,現在只需要10年前一半的勞動力就可以完成了。”吉寶船廠相關負責人表示。

其間,新加坡政府一直試圖通過提高制造業的機械化程度來代替人工操作以提高生產效率、減少對外國勞工的依賴,但實施的效果并不理想,并導致了工資成本上升過快,公司運作成本過高。

成主要創匯源 面臨海外挑戰

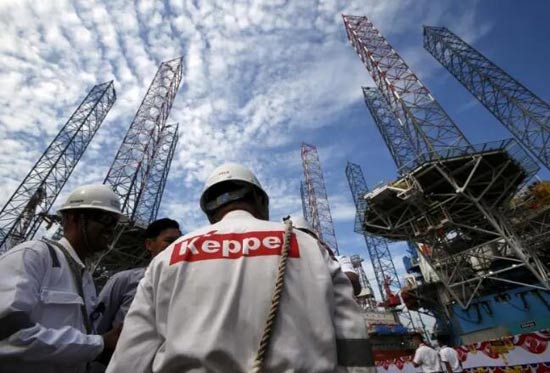

如今,新加坡的修船業得到政府的全力支持,已成為該國主要創匯源,主要從事大型油船、海上石油鉆井平臺、海上浮式生產儲油裝置等修理業務,可以說,以高技術含量的修理業務取勝。此外,通過建立完備的市場信息網絡,即所謂的“虛擬維修網絡”,新加坡還可以系統地跟蹤船舶信息,并有針對性地主動招商。

2015年,新加坡年修船產量占世界修船總產值的9.48%,其中FPSO船改裝產值占世界總產值的2/3,海上平臺修理/改裝產值占世界總產值的60%。

與此同時,新加坡修船業面臨來自海外的激烈競爭,尤其是來自中國和中東地區的競爭。其中,中東修船業在憑借地理位置優勢和優質服務贏得了良好的聲譽,其所修船舶的類型眾多,客戶群也日漸壯大,在世界修船業中的地位越來越重要。中國修船業發展十分迅速,部分企業已經進入海工裝備改裝和大型郵輪修理領域,與新加坡展開了近距離競爭。

面對不斷加劇的國際市場競爭,新加坡修船廠積極調整發展策略,從一般的船舶修理轉移到高附加值的業務,并開始向國外擴展。除油船、散貨船、郵輪和LNG船等各類船舶的維修、升級和翻新項目外,新加坡近年來還完成了大量的壓載水管理系統和洗滌器安裝項目。例如,2018年,新加坡開展了7個FPSO和FSO項目;截至2018年,新加坡勝科海事共對41艘LNG船進行了維修和升級,還先后完成了10個郵輪維修項目。

新加坡海事及港務局(MPA)的港口統計數據顯示,2018年,在新加坡修船的數量有所下降。與2017年的3507艘相比,2018年,MPA共記錄了2782艘船舶的維修,減少725艘,同比下降20.7%;修理的船舶總噸位從2017年的337.14億總噸降至2018年的298.29億總噸。

業內人士表示,目前中國修船企業擁有成本低、效率高、配套全的明顯優勢,在高端船舶修理改裝項目方面發展迅速,修船總產值占世界修船市場的近20%,已成為世界新的修船中心。中國修船企業還是全球船東洗滌器加裝的首選地區,2019年洗滌器改裝業務最多的10家修船企業全部來自中國。因此,在未來,新加坡要想繼續保持世界修船中心的地位,變得越來越不容易。

業內人士分析,短期看全球修船市場,洗滌器改裝項目需求旺盛;長期看,LNG船、郵輪等高端改裝業務是修船企業的重點發展方向。下一個5年,全球修船廠必然在該兩個領域展開更為激烈的競爭。而至于文章開頭中提到的“新加坡將在預測期內成世界NO.1修船中心”,似乎也并不那么容易實現。